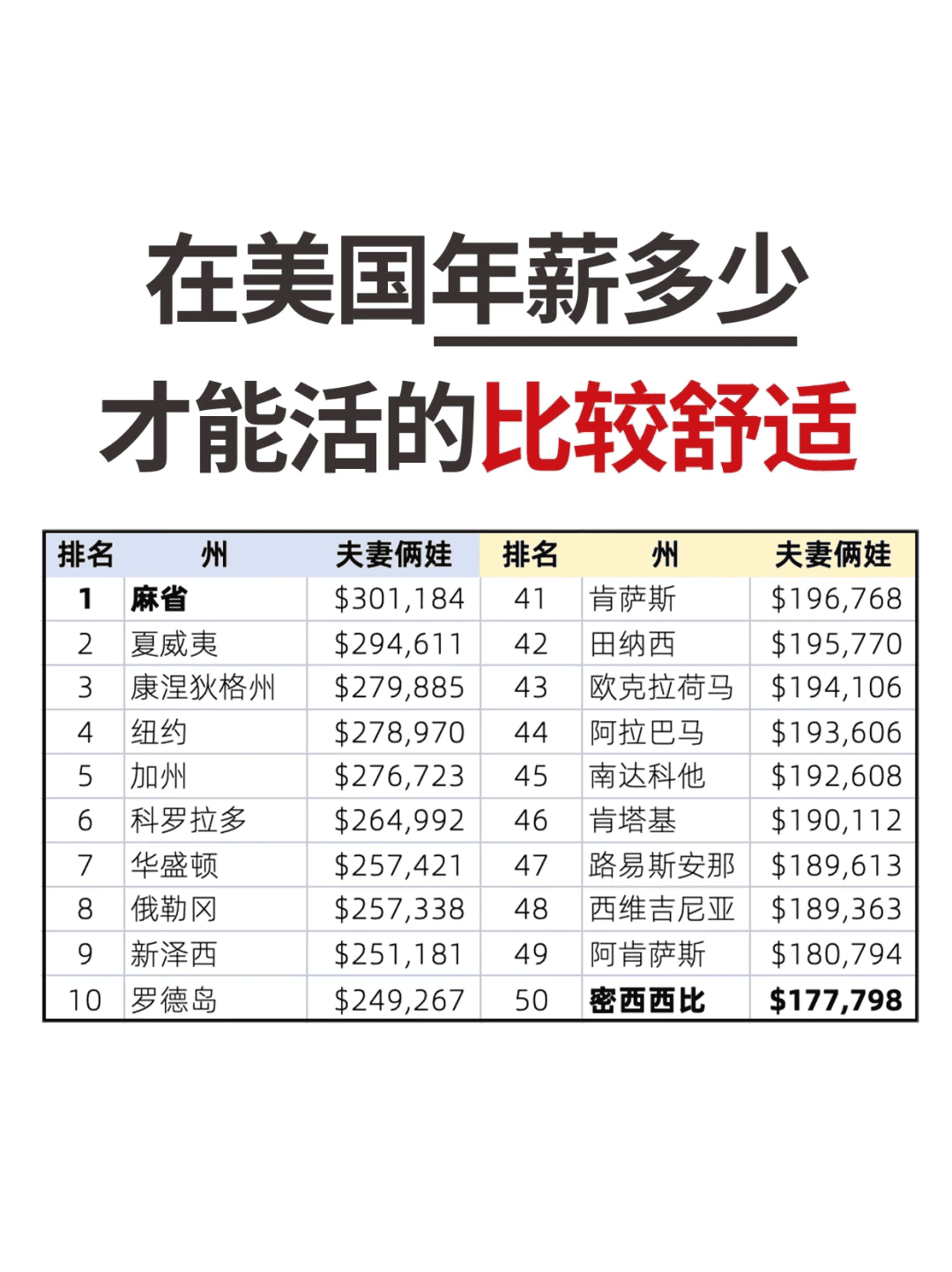

在美国,想要过上舒适的生活,年薪多少才算够?🤔

前言

在美国,想要过上舒适的生活,年薪多少才算够?🤔 这其实是一个复杂的问题,因为“舒适”的定义因人而异,而且受到居住地和家庭规模的影响。但为了给大家一个大致的概念,我们可以将收入分为三部分:50%用于生活必需品,30%用于自由支配,20%用于储蓄或投资。

📊 根据SmartAsset的数据,使用MIT Living Wage Calculator计算,我们可以看到,不同州的生活成本差异巨大。以一个典型的家庭——夫妻带娃为例,以下是一些州的舒适生活年薪门槛:

🏆 **生活成本较高的州:**

1. **麻省**:$301,184 🏠

2. **夏威夷**:$294,611 🏝️

3. **康涅狄格州**:$279,885 🌳

4. **纽约**:$278,970 🌃

5. **加州**:$276,723 🌊

🔽 **生活成本较低的州:**

41. **肯萨斯**:$196,768 🌾

42. **田纳西**:$195,770 🏞️

43. **欧克拉荷马**:$194,106 🐎

44. **阿拉巴马**:$193,606 🚣♂️

45. **南达科他**:$192,608 🏔️

麻省以其优质的生活和教育资源而闻名,但这也意味着你需要更高的收入来维持舒适的生活。无论是租房还是买房,成本都相对较高。

但记住,生活不仅仅是数字游戏。选择在哪里生活,很大程度上取决于你的生活方式和价值观。有些人可能更倾向于在成本较低的地方生活,享受更轻松的生活节奏。毕竟,幸福并不总是与金钱挂钩。

💡 我个人的看法是,无论你的收入如何,最重要的是找到适合自己的生活方式。如果你的收入有限,不妨选择一个房价较低的城市,这样你可以有更多的资金用于其他生活享受。最重要的是,保持积极的心态,享受生活的每一刻。

🌟 “人有多大胆地有多大产”,量力而行,心态好在哪里都能生活的舒适。毕竟,大部分移民的人去国外应该不至于去吃土吧,挣得少点就去房价低点的城市生活,开开心心的也没什么不好。🌈💖

💰 如何合理规划年薪的支出比例?

合理规划年薪的支出比例是理财的重要一环,可以帮助你更好地管理财务,实现财务自由和生活舒适。以下是一些建议:

1. **预算制定**:

– 首先,了解你的总收入。

– 列出所有固定支出,如房租、房贷、水电费、保险等。

– 列出所有变动支出,如食物、娱乐、交通等。

2. **50/30/20规则**:

– **50% 必要支出**:包括住房、食物、交通、保险、医疗等。

– **30% 可自由支配**:包括娱乐、外出就餐、旅行、购物等。

– **20% 储蓄和投资**:用于紧急基金、退休储蓄、投资等。

3. **紧急基金**:

– 建立一个紧急基金,通常建议为3-6个月的生活费用。

4. **债务管理**:

– 如果有债务,制定一个还债计划,优先偿还利息较高的债务。

5. **退休规划**:

– 定期为退休储蓄,利用任何可用的雇主匹配计划。

6. **投资**:

– 根据你的风险承受能力和投资目标,进行投资。

7. **税务规划**:

– 了解税收减免和抵免,合理规划以减少税务负担。

8. **教育基金**:

– 如果有孩子,考虑为他们的教育设立储蓄或投资计划。

9. **定期审查**:

– 定期审查和调整你的预算,以适应生活变化。

10. **使用工具**:

– 利用预算管理软件或应用程序来跟踪支出。

11. **避免冲动消费**:

– 对大额购买进行深思熟虑,避免不必要的支出。

12. **享受生活**:

– 确保你的预算中包括用于享受生活的资金,保持生活的平衡。

记住,每个人的情况都是独特的,所以这些比例可能需要根据你的具体情况进行调整。最重要的是找到适合你自己的平衡点。

💡 有哪些理财工具可以帮助我管理预算?

理财工具可以帮助你更好地管理预算、跟踪支出、节省资金,并实现你的财务目标。以下是一些流行的理财工具:

1. **Mint**:

– Mint是一个免费的个人财务管理工具,可以帮助你创建预算、跟踪支出、查看账户余额和信用评分。

2. **YNAB (You Need A Budget)**:

– YNAB是一个预算工具,它采用独特的“给予每一分钱一个工作”的方法来帮助你规划预算。

3. **Personal Capital**:

– Personal Capital提供投资组合管理、退休规划和预算跟踪功能。

4. **QuickBooks**:

– QuickBooks是一个适合小企业主的财务管理工具,也适用于个人用户。

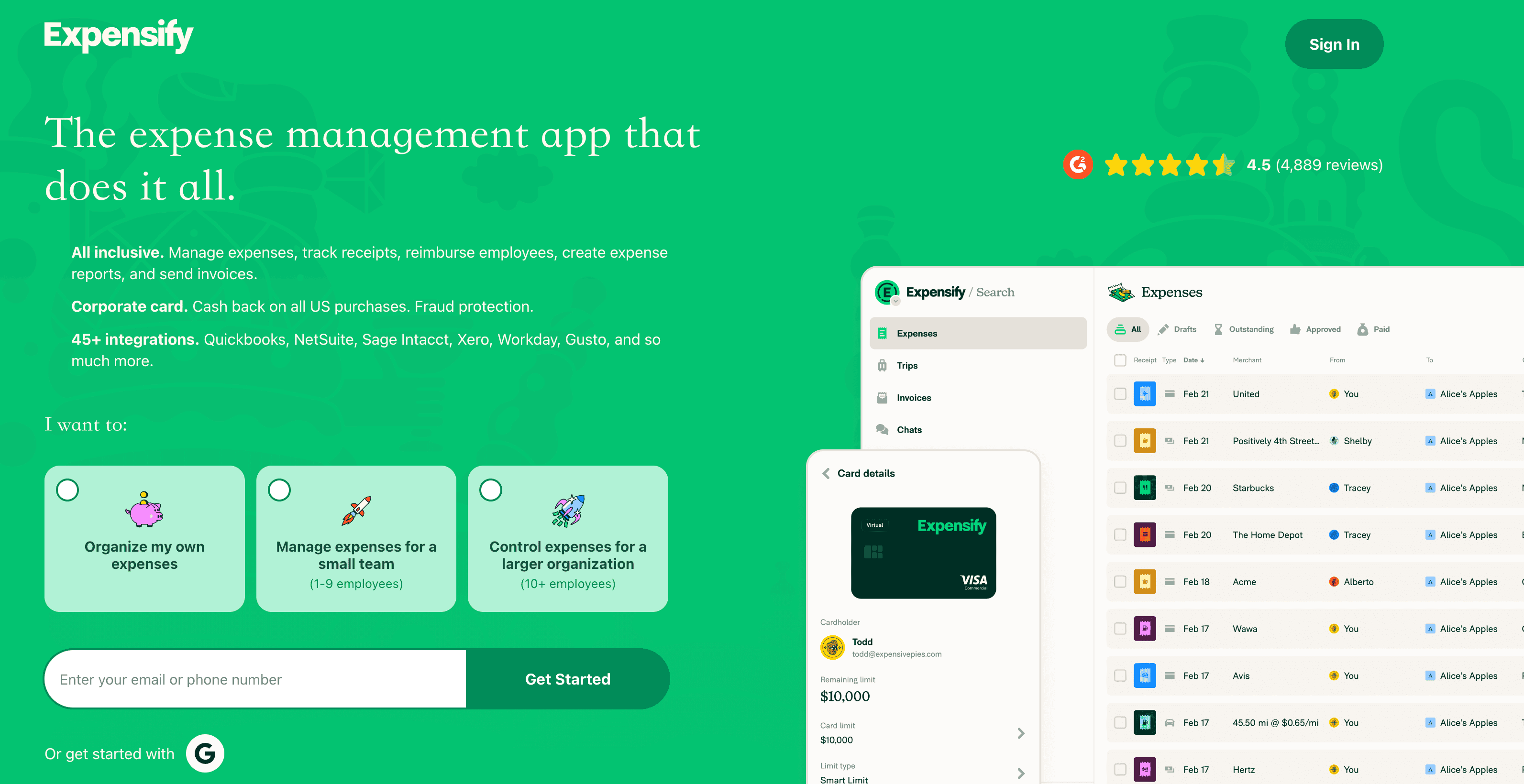

5. **Expensify**:

– Expensify是一个用于跟踪费用和生成费用报告的工具,适合经常需要报销的人。

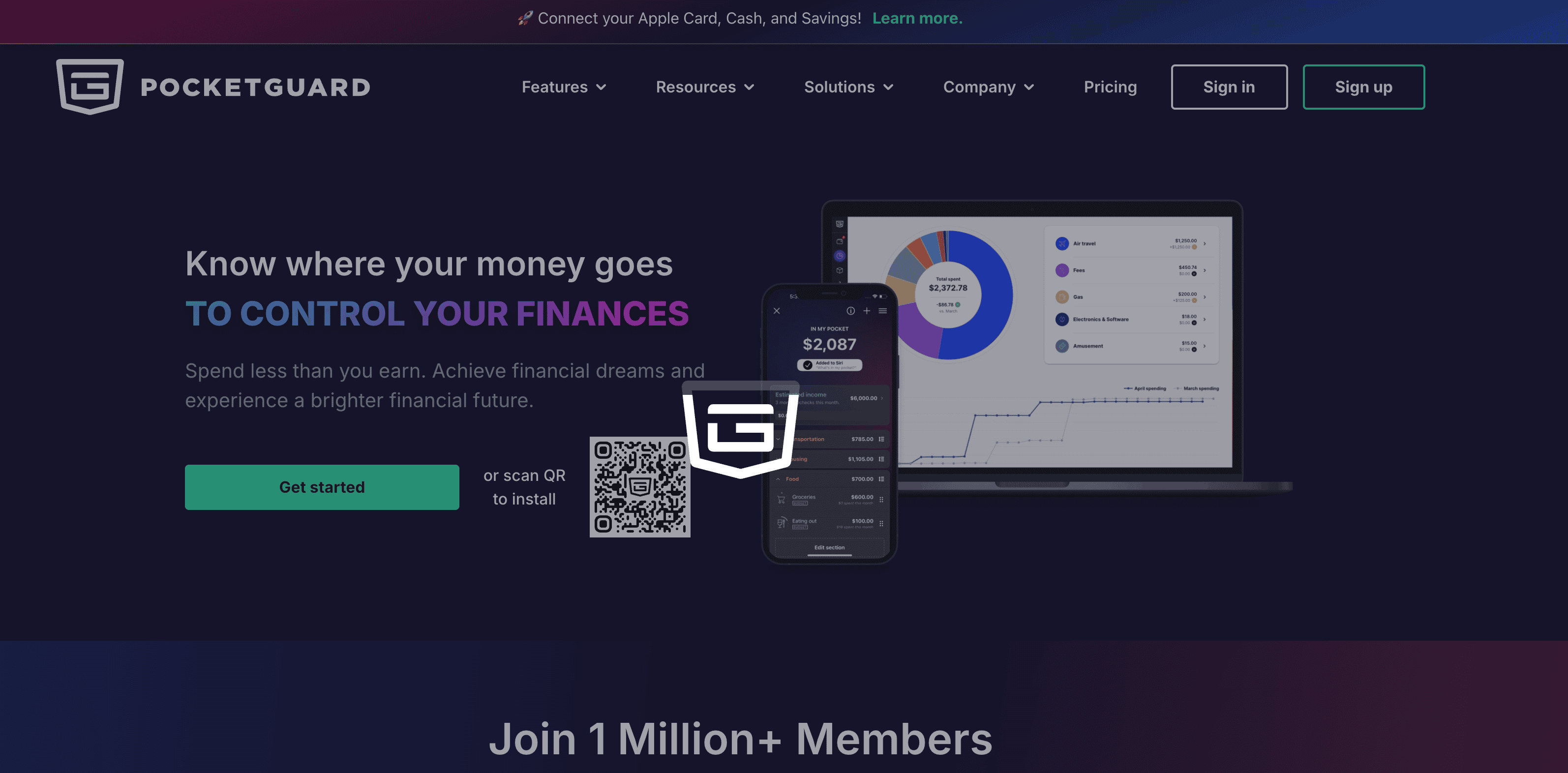

6. **PocketGuard**:

– PocketGuard帮助你了解你的资金去向,并帮助你做出更明智的消费决策。

7. **Mvelopes**:

– Mvelopes是一个基于信封预算系统的在线工具,适合那些喜欢传统预算方法的人。

8. **Tally**:

– Tally是一个智能的记账工具,可以帮助你分类和跟踪支出。

9. **EveryDollar**:

– EveryDollar是Dave Ramsey的预算工具,它采用零基预算方法。

10. **GoodBudget**:

– GoodBudget是一个基于信封预算系统的应用程序,适合那些希望控制预算的人。

11. **Wally**:

– Wally是一个财务追踪应用程序,可以帮助你跟踪支出、建立预算和节省资金。

12. **Clarity Money**:

– Clarity Money提供支出跟踪、预算建议和节省提示。

13. **Honeydue**:

– Honeydue是一个夫妻共享的预算工具,可以帮助你们一起管理财务。

14. **Microsoft Money**:

– Microsoft Money是一个全面的财务管理工具,提供预算、账单支付和投资跟踪。

15. **Bank of America’s Better Money Habits**:

– 这是一个免费的在线资源,提供预算模板和财务管理建议。

选择最适合你的工具时,考虑以下因素:

– 用户界面是否友好

– 是否有移动应用

– 是否提供实时更新

– 是否有预算建议

– 是否有额外的财务规划工具

记住,最好的工具是能够帮助你坚持预算和财务目标的那个。

💰 适合新手的理财工具有哪些?

对于理财新手来说,选择简单、直观且易于使用的工具是非常重要的。以下是一些适合新手的理财工具:

1. **Mint**:

– Mint是一个免费的预算和财务管理工具,非常适合新手。它可以帮助用户跟踪支出、创建预算、查看账户余额等。

2. **YNAB (You Need A Budget)**:

– YNAB提供了一个简单易用的界面,采用“给予每一分钱一个工作”的方法来帮助用户规划预算。

3. **Personal Capital**:

– Personal Capital提供了一个免费的在线平台,可以帮助新手跟踪他们的投资组合、净资产、支出和预算。

4. **PocketGuard**:

– PocketGuard简单直观,可以帮助用户轻松跟踪支出并创建预算。

5. **EveryDollar**:

– EveryDollar是Dave Ramsey的预算工具,它采用零基预算方法,适合那些想要从基础开始学习预算管理的用户。

6. **GoodBudget**:

– GoodBudget基于传统的信封预算系统,适合那些喜欢简单预算方法的用户。

7. **Expensify**:

– Expensify是一个简单易用的应用程序,适合新手跟踪和报告费用。

8. **Wally**:

– Wally提供了一个简单的方式来跟踪支出、建立预算和节省资金。

9. **Clarity Money**:

– Clarity Money提供了一个用户友好的界面,可以帮助新手跟踪支出、建立预算并提供节省建议。

10. **Toshl Finance**:

– Toshl Finance是一个简单易用的预算应用程序,适合新手快速开始。

11. **Mvelopes**:

– Mvelopes是基于信封预算系统的在线工具,适合那些想要学习传统预算方法的用户。

12. **Honeydue**:

– Honeydue是一个夫妻共享的预算工具,适合新手一起管理财务。

13. **Bank of America’s Better Money Habits**:

– 这是一个免费的在线资源,提供预算模板和财务管理建议,适合新手。

14. **Microsoft Money**:

– Microsoft Money是一个全面的财务管理工具,适合新手进行预算管理和财务规划。

15. **Simply Money**:

– Simply Money是一个简单的预算应用程序,适合那些想要快速开始预算管理的用户。

选择适合新手的理财工具时,要考虑到工具的用户友好性、易用性、以及是否提供免费版本。这些工具可以帮助新手建立良好的财务管理习惯,并逐步提高他们的理财技能。

💰 新手投资有哪些推荐的渠道?

对于新手来说,制定合理的理财目标是理财成功的关键一步。以下是一些步骤和建议,可以帮助新手制定合理的理财目标:

1. **明确你的财务状况**:

– 在制定目标之前,了解你的收入、支出、储蓄和债务。

2. **设定短期、中期和长期目标**:

– 短期目标可能是建立紧急基金,中期目标可能是购买汽车或支付教育费用,长期目标可能是购买房产或退休。

3. **具体和量化**:

– 目标应该是具体的,比如“在6个月内存下$3000作为紧急基金”。

4. **现实和可实现**:

– 确保你的目标是现实的,考虑到你的收入和支出。

5. **优先排序**:

– 确定哪些目标是最重要的,并优先考虑它们。

6. **灵活性**:

– 目标应该是灵活的,以适应生活的变化。

7. **写下来**:

– 将你的目标写下来,并放在你经常能看到的地方,以提醒自己。

8. **定期评估**:

– 定期检查你的目标,并根据需要进行调整。

9. **使用工具**:

– 使用预算工具或应用程序来帮助你跟踪进度。

10. **紧急基金**:

– 建立一个紧急基金,以应对突发事件。

11. **债务管理**:

– 如果你有债务,制定一个还债计划。

12. **退休规划**:

– 考虑你的退休目标,并开始为之储蓄。

13. **投资**:

– 学习基本的投资知识,并考虑如何投资以实现你的财务目标。

14. **教育自己**:

– 通过阅读书籍、参加研讨会或咨询财务顾问来提高你的财务知识。

15. **自动化**:

– 如果可能,自动将一部分收入转入储蓄或投资账户。

16. **风险管理**:

– 考虑保险和其他风险管理工具,以保护你的财务安全。

17. **享受过程**:

– 理财是一个持续的过程,享受学习并实现目标的过程。

18. **庆祝小胜利**:

– 当你达到小的里程碑时,记得庆祝。

19. **保持耐心**:

– 理财目标的实现需要时间,保持耐心和坚持。

20. **寻求专业帮助**:

– 如果需要,不要犹豫寻求财务顾问的帮助。

记住,理财目标应该是个人化的,并且应该随着你的生活状况和财务状况的变化而调整。

📝 有哪些适合新手的投资书籍推荐?

对于新手投资者来说,阅读一些经典的投资书籍可以帮助建立坚实的投资理念和策略。以下是一些推荐的书籍:

1. **《富爸爸穷爸爸》**(Rich Dad Poor Dad) – 罗伯特·清崎 (Robert Kiyosaki)

– 这本书通过作者的亲身经历,介绍了财务知识的重要性和投资的基本原则。

2. **《聪明的投资者》**(The Intelligent Investor) – 本杰明·格雷厄姆 (Benjamin Graham)

– 被誉为投资圣经,介绍了价值投资的基本概念。

3. **《漫步华尔街》**(A Random Walk Down Wall Street) – 伯顿·马尔基尔 (Burton Malkiel)

– 这本书提供了关于股票市场和投资策略的全面概述。

4. **《巴菲特致股东的信》**(The Essays of Warren Buffett) – 沃伦·巴菲特 (Warren Buffett)

– 收录了巴菲特多年来写给伯克希尔·哈撒韦公司股东的信件,展示了他的投资哲学。

5. **《邻家的百万富翁》**(The Millionaire Next Door) – 托马斯·斯坦利 (Thomas Stanley) 和 威廉·丹科 (William Danko)

– 通过研究百万富翁的生活方式,揭示了积累财富的秘诀。

6. **《投资最重要的事》**(The Most Important Thing) – 霍华德·马克斯 (Howard Marks)

– 这本书总结了作者在投资领域的经验和教训。

7. **《股票作手回忆录》**(Reminiscences of a Stock Operator) – 埃德温·勒菲弗 (Edwin Lefevre)

– 通过一个虚构的股票交易员的故事,展示了股市的运作和投资者的心理。

8. **《穷查理宝典》**(Poor Charlie’s Almanack) – 彼得·贝弗林 (Peter D. Bevelin) 编

– 收录了查理·芒格的演讲和文章,他是巴菲特的合伙人,书中包含了他的投资智慧。

9. **《货币战争》**(Currency Wars) – 詹姆斯·里卡兹 (James Rickards)

– 这本书讨论了全球金融市场的运作和货币政策的影响。

10. **《投资中最简单的事》**(The Simple Path to Wealth) – 贾里德·卡迈克尔 (J.L. Collins)

– 作者分享了简单的投资策略,强调了长期投资和低费用的重要性。

11. **《非理性繁荣》**(Irrational Exuberance) – 罗伯特·席勒 (Robert Shiller)

– 这本书探讨了投资者心理和市场泡沫。

12. **《资产配置手册》**(The Little Book of Asset Allocation) – 小罗伯特·卢克 (Robert Lucchese Jr.)

– 介绍了资产配置的基本原则和策略。

13. **《投资艺术》**(The Art of Investing) – 约翰·特雷恩 (John Train)

– 通过一系列投资者的故事,展示了成功的投资策略。

14. **《投资最重要的八件事》**(The Eight Most Important Things You Need to Know About Money) – 本·斯坦 (Ben Stein) 和 菲尔·德姆博 (Phil DeMuth)

– 提供了关于金钱和投资的实用建议。

15. **《财务自由之路》**(Your Money or Your Life) – 乔·多明格斯 (Joe Dominguez) 和 维基·罗宾 (Vicki Robin)

– 这本书提供了一种转变你与金钱关系的方法,帮助你实现财务自由。

这些书籍涵盖了从基础理财到高级投资策略的各个方面,适合不同层次的投资者阅读和学习。